Boletos e carnês

Boleto bancário: o que é, como funciona e quais as normas

Diferente do que muitos acreditam, o boleto bancário ainda é amplamente usado. Somente em junho de 2023, as estatísticas de meios de pagamento do Banco Central registraram 348.653,58 boletos compensados.

Não sabe como emitir boleto bancário para seus clientes? Tire todas as suas dúvidas aqui!

O que você vai ler:

- O que é boleto bancário?

- Quais as funcionalidades do boleto bancário?

- Quem pode emitir boletos?

- Quais são os tipos de boletos?

- Quais são as vantagens do boleto bancário?

- Boleto ou cartão: qual a melhor opção?

- Como emitir um boleto?

- O que quer dizer cada campo do boleto?

- O que observar quando se trabalha com boletos bancários?

- Como começar a emitir boletos na Efí?

O que é boleto bancário?

O boleto bancário nada mais é do que uma forma simples e ágil para realização de pagamentos com funcionalidades interessantes de cobrança e controle de recebimentos por parte de quem vende.

Só para ilustrar sua importância, uma pesquisa da BRINK’S em parceria com a Fundação Dom Cabral mostrou que 38,5% dos brasileiros ainda são desbancarizados. Ou seja, possibilitar a emissão de boleto bancário como forma de recebimento pode ser um fator de sobrevivência para muitas empresas, já que não é necessário ter uma conta bancária para o cliente quitar essa cobrança.

Além disso, diversos negócios têm por hábito oferecer descontos para quem paga por meio de boleto. Assim, a praticidade do pagamento vale tanto para quem paga quanto para quem recebe. Dessa maneira, estabelece-se uma relação de ganhos mútua.

As novas regras do boleto bancário, que abordaremos em breve neste texto, tratam da emissão de segunda via. Com as mudanças em vigor desde 2018, alguns pontos importantes foram alterados.

Assim, não há mais necessidade de emitir um novo boleto quando passar a data de vencimento e o título não for quitado.

Além disso, ele pode ser pago em qualquer banco e o valor será automaticamente atualizado. As multas e juros estipulados no momento da emissão serão incorporados no documento sem a necessidade de correspondência entre as partes.

Quero começar a receber por boletos

Quais as funcionalidades do boleto bancário?

Quem efetua a venda é o cedente do boleto. Quando é utilizada uma Instituição de Pagamento, ela, e não a empresa responsável pela venda, aparece como cedente. Já o comprador é chamado de sacado e sua obrigação é quitar o boleto de acordo com sua data de vencimento.

As tarifas variam de acordo com a instituição que emite o boleto. Portanto, vale lembrar que uma nova regra estabelece que boletos devem, compulsoriamente, ter o registro bancário.

Para fazer a emissão com uma instituição bancária, a empresa precisa de uma conta corrente aberta. Mas, caso opte por uma Instituição de Pagamento, a Conta Digital, PJ ou PF, já é suficiente.

É por meio dessa mesma conta que o recebimento do valor pago pelo sacado será realizado. Dessa maneira, o prazo é sempre em conformidade com a negociação feita entre a empresa e o banco ou Instituição de Pagamento. A compensação pode ter prazo de 1 a 3 dias úteis para ser feita em favor do vendedor. Portanto, é recomendado conferir na instituição escolhida qual é a configuração do boleto que você vai emitir.

+ Como a modernização da cobrança vai otimizar sua experiência com boletos?

Quem pode fazer emissão de boleto bancário?

Apesar de ser mais comum entre pessoas jurídicas, a emissão de boleto por pessoa física também é permitida. Dessa forma, basta abrir uma Conta Digital ou entrar em contato com uma instituição bancária.

Quem gera boletos como Microempreendedor Individual pelo banco deve ficar atento às regras. Os dados do pagador e do emissor da cobrança, assim como as informações e alterações relacionadas à multa, juros, dados da empresa ou do cliente devem ser comunicados ao banco. O processo de emissão é similar ao que é realizado por pessoas físicas.

A utilização do boleto para quem tem um negócio online também é simplificada. Assim, aqueles que tem e-commerce, loja virtual ou prestam serviços pela internet também podem contar com as vantagens de uma plataforma online.

Quais são os tipos de boleto?

Antes de tudo, vamos explicar os dois tipos existentes. Quando uma compra é feita para pagamento à vista, é gerado um boleto avulso. Já para vendas parceladas, utiliza-se o carnê, ou seja, uma série de boletos sequenciais para pagamento.

Boleto sem registro

Começaremos explicando como funcionava o boleto sem registro, também chamado de boleto simples. Só em 2016, de cada dez boletos emitidos todos os dias no Brasil, quatro foram sem registro. No entanto, as regras mudaram e este de boleto não pode mais ser emitido.

Quando esse tipo de boleto era emitido, as informações sobre o comprador, a data de vencimento e o valor da compra não eram repassadas ao banco.

Isso significa que a empresa que fez a venda precisava ter um controle eficiente dos seus recebimentos. Então, era imprescindível conferir o preço e o prazo de pagamento para ter certeza de que a emissão foi realizada com todos os dados corretos.

Você deve estar se perguntando por que alguém escolheria emitir um boleto sem registro, seja pessoa física ou jurídica, se essa opção envolve riscos de erro no recebimento. Isso acontecia por uma razão simples: a flexibilidade que o boleto simples oferece.

Ele permitia que informações, como condição de pagamento e valores, fossem alteradas sem a necessidade de qualquer comunicação com o banco emissor. Além disso, o valor da taxa cobrada pelo banco costumava ser único, enquanto o registrado tem a cobrança de mais tarifas.

O boleto sem registro também liberava o pagamento da taxa de compensação, caso o título não fosse pago. Ou seja, se um e-commerce fizesse uma venda, mas o comprador desistisse da transação, ele simplesmente não pagaria o boleto. Então, o emissor também não teria que arcar com o custo da taxa do documento emitido.

O perigo do boleto sem registro

Como já dissemos, apesar de possuir vantagens, o boleto sem registro oferecia também algumas desvantagens. Além do perigo de descontrole dos recebimentos, se o sacado não pagasse o título, nenhuma punição poderia ser executada por parte do cedente. A única medida que poderia ser feita era a inserção eventual de multas e juros no boleto.

Abria-se, portanto, um grande espaço para fraudes e cobranças enganosas. Inclusive, justamente por isso, as regras do boleto sem registro foram recentemente alteradas e você precisa estar por dentro delas.

Golpes envolvendo boletos bancários são comuns. Portanto, provavelmente, você já ouviu alguma história ou sofreu com isso.

Uma das fraudes mais frequentes acontece quando um vírus é instalado em um computador. A vítima faz uma compra pelo aparelho em qualquer loja virtual, efetua o pagamento e não recebe a mercadoria.

Isso acontece porque a empresa não identifica a baixa do boleto. Afinal, ele não recebeu a quantia referente às compras, não liberando o envio do pedido. Por fim, o dinheiro pago pelo cliente acabava sendo desviado para a conta dos criminosos.

Sem o registro das informações do boleto, ficava praticamente impossível evitar esse tipo de crime.

O fim da cobrança não registrada

Justamente devido ao alto número de boletos fraudados, a Febraban (Federação Brasileira de Bancos) criou a Nova Plataforma de Cobrança.

A principal mudança está na obrigatoriedade do registro do título. Os dados do emissor e pagador (CNPJ ou CPF), valor a ser pago e a data de vencimento do boleto devem ser enviados ao banco emissor compulsoriamente.

Dessa maneira, com a ajuda da tecnologia, no ato do pagamento do boleto, automaticamente será realizada uma conferência de dados nessa nova plataforma de cobrança. A operação será efetivada somente se as informações forem compatíveis.

Vale ressaltar que o pagamento do boleto sem registro só será aceito no banco emissor, mesmo antes da data de vencimento.

A Efí Bank foi uma das primeiras contas digitais a emitir boletos registrados sem tarifa de emissão. Ou seja, as tarifas só incidem sobre os boletos e parcelas de carnês pagos.

Além disso, a disponibilização do saldo de boletos e carnês pagos na plataforma é imediata, o que ajuda os empreendedores com as suas finanças.

Boleto registrado

Para emitir um boleto registrado facilmente, a empresa precisa comunicar ao banco todas as informações contidas nele. Isso inclui o nome e CPF ou razão social e CNPJ do comprador, valor da negociação e data de pagamento. Dados sobre a política de recebimento fora do prazo e penalidades em caso de atraso também precisam ser informados.

O envio desses dados ao banco é realizado por meio da criação de um arquivo no sistema. Portanto, ele acontece quando a emissão do boleto com registro é finalizada. No caso de emissão por meio de uma Instituição de Pagamento, esse processo é feito automaticamente pela instituição.

Todo esse controle tem suas vantagens. A empresa ou pessoa física que realizou a venda tem assegurado seu direito de protestar o comprador em caso de não pagamento do boleto. Claro que essa regra vale apenas para situações em que o produto tenha sido entregue ou o serviço tenha sido prestado.

Sendo assim, a norma não é válida para e-commerce. O motivo é simples: lojas online não liberam a entrega da mercadoria enquanto seu sistema não identificar que o pagamento do boleto foi efetivamente realizado.

Boletos registrados, quando gerados por uma instituição bancária, têm o ônus do seu custo, pois mesmo os títulos não pagos e cancelados têm cobrança de tarifa bancária.

Porém, quem opta por plataformas de pagamentos online encontram mais vantagens na hora de emitir boletos. Mesmo para boletos com registro, a Efí Bank só desconta o valor da tarifa quando o pagamento é efetivado pelo cliente. Assim, o investimento é convertido em segurança, motivo principal da obrigatoriedade de sua utilização.

Boleto recorrente

O boleto recorrente possibilita uma cobrança frequente e é gerado de forma automática. Assim, o cliente recebe o boleto conforme a periodicidade estipulada pelo vendedor que pode ser mensal, bimensal, trimestral, dentre outras.

Como a cobrança chega no e-mail do consumidor 10 dias antes do vencimento e o consumidor pode pagar mesmo após o vencimento, o pagamento pode ser feito de forma facilitada. Já aquele que emite o pagamento, também pode configurar juros e multas para boletos recorrentes.

A vantagem de usar o boleto para pagamento recorrente é a automação do processo de emissão. A cobrança é gerada com os mesmos dados: valor, dia de vencimento, forma de envio e itens de cobrança. Na Efí, a emissão de boletos recorrentes é gratuita e a tarifa só é cobrada quando o pagamento é confirmado.

Carnê

Muita gente não sabe, mas os carnês de pagamento são uma série de boletos gerados para cobrar por compras parceladas ou por serviços mensais.

Diferentemente do boleto, o carnê também pode ser útil para parcelar compras com valores mais altos. Dessa forma, o carnê é um meio de pagamento capaz de atender os desbancarizados que desejam comprar no crediário.

A emissão de carnês por meio de sistemas de pagamento é bem simples. Basta informar os dados do cliente e determinar a configuração da cobrança durante a emissão.

Portanto, a cobrança de mensalidades escolares, de academias, cursos online e prestação de serviços continuados pode ser otimizada com o uso do carnê. Outra vantagem desse método é a possibilidade da empresa conquistar uma renda mensal fixa.

Quais são as vantagens do boleto bancário?

É verdade que o cartão de crédito e o dinheiro ainda é muito usado pelos consumidores. Mas também é real o medo que muitos brasileiros ainda têm de clonagem e outras fraudes online. E não podemos nos esquecer das pessoas que nem possuem cartões de crédito, situação que é uma realidade no Brasil.

Então imagine um comprador que, por qualquer razão, não tenha ou não possa usar seu cartão para pagar sua compra. Agora considere a realidade da violência no Brasil, onde andar com dinheiro vivo pelas ruas representa perigo de assalto. Dessa forma, fica fácil entender que o boleto bancário ainda tem (e muito!) seu valor.

Conheça outros benefícios dessa cobrança:

- o boleto bancário é aceito em todo o país;

- muitos produtos e serviços que são vendidos ao governo ou a pessoas jurídicas não têm outra opção de pagamento além do boleto;

- aumento da conversão de vendas por atingir consumidores que ainda não estão habituados com outros tipos de pagamento.

Portanto, podemos dizer que uma empresa que não oferece o boleto bancário como forma de pagamento para seus clientes, com certeza, está perdendo dinheiro.

Boleto ou cartão: qual a melhor opção?

Para quem precisa receber pagamentos, uma dúvida comum é sobre qual meio tem o melhor custo benefício. Enquanto o boleto pode oferecer mais segurança e flexibilidade nas compras online, o cartão pode trazer mais praticidade e comodidade para o consumidor.

Outra questão a ser considerada é que o boleto pode ajudar a estimular as compras à vista. Já o cartão torna possível o aumento das oportunidades de vendas para diferentes tipos de consumidor.

Nesse sentido, a principal desvantagem do boleto é o risco da inadimplência, uma vez que a cobrança não é feita de forma automática. O cartão, por sua vez, tem como uma de suas desvantagens a demora nos repasses dos valores recebidos.

A importância da diversificação dos pagamentos

Para reduzir o impacto dessas desvantagens e desfrutar dos benefícios de cada tipo de cobrança, é importante que profissionais autônomos e empreendedores diversifiquem as formas de pagamento.

Mas, para quem deseja trabalhar com um método específico, algumas ações podem ajudar nessa escolha. Então veja a seguir!

- Entenda qual o perfil e as necessidades do seu público consumidor?

- Busque informações sobre os prazos de confirmação e disponibilização do pagamento.

- Conheça as tarifas cobradas em cada tipo de cobrança, tanto em bancos quanto em Instituições de Pagamento.

- Veja qual método oferece mais segurança para você e seus clientes.

- Teste diferentes meios de pagamento conforme o seu modelo de negócios.

Checklist de rotinas para gestão financeira

Como emitir um boleto?

A emissão de um boleto bancário, como já vimos, pode ser feita tanto por pessoa física, por meio de um CPF (Cadastro de Pessoa Física), como por pessoa jurídica, usando um CNPJ (Cadastro Nacional de Pessoa Jurídica).

Hoje em dia, com o avanço tecnológico que a internet proporcionou ao mundo dos negócios, existem diversas ferramentas para gerar um boleto bancário. Assim, vamos falar das principais formas usadas no Brasil:

Internet Banking

A empresa pode optar por fazer o processo diretamente no Internet Banking da instituição financeira com a qual firmou o contrato de emissão dos títulos.

Assim, o passo a passo para efetivar a emissão varia de banco para banco. Mas os dados necessários são sempre os mesmos, como já vimos neste artigo: cedente ou sacador/avalista (que fará a cobrança), sacado (o comprador), prazo de pagamento, valor do título e orientações relacionadas a juros e multas.

Aqui, você precisa ter uma conta corrente aberta, mas não se esqueça de solicitar a inclusão desse serviço no seu pacote, pois não é algo automático. Ao finalizar a emissão, você pode optar pela impressão do boleto, pelo envio via e-mail por meio de um documento em .pdf ou por link.

Esse tipo de ferramenta não visa escalabilidade, pois só permite o preenchimento manual, um a um. Ou seja, caso seu negócio tenha um volume considerável de vendas, talvez essa não seja a melhor opção para você. Mas, se a emissão de boletos for apenas eventual, pode ser que funcione de acordo com as suas necessidades.

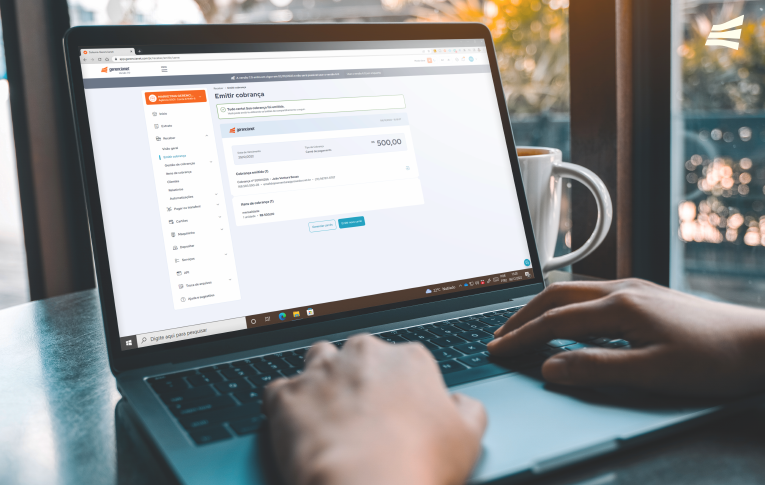

Instituição de Pagamento

Para negócios que precisam ganhar tempo e otimizar suas operações de cobrança, vale a pena considerar a contratação de uma plataforma para emissão de boleto online, como a Efí Bank.

Existem diversas opções no mercado com diferentes planos. Com certeza, você encontrará o que esteja mais alinhado com as suas necessidades.

Boletos emitidos dessa forma são aceitos em todos os bancos, em agências postais, lotéricas ou qualquer estabelecimento que seja credenciado o recebimento. Além disso, o arquivo fica salvo na nuvem, garantindo que nunca será perdido.

Além disso, essas plataformas também oferecem integrações via API, uma funcionalidade importante para programadores.

A partir das integrações, eles podem incorporar sistemas empresariais e de e-commerce com a emissão de boletos online.

Vantagens das Instituições de Pagamento

Veja só os melhores benefícios de Instituições reconhecidas no mercado!

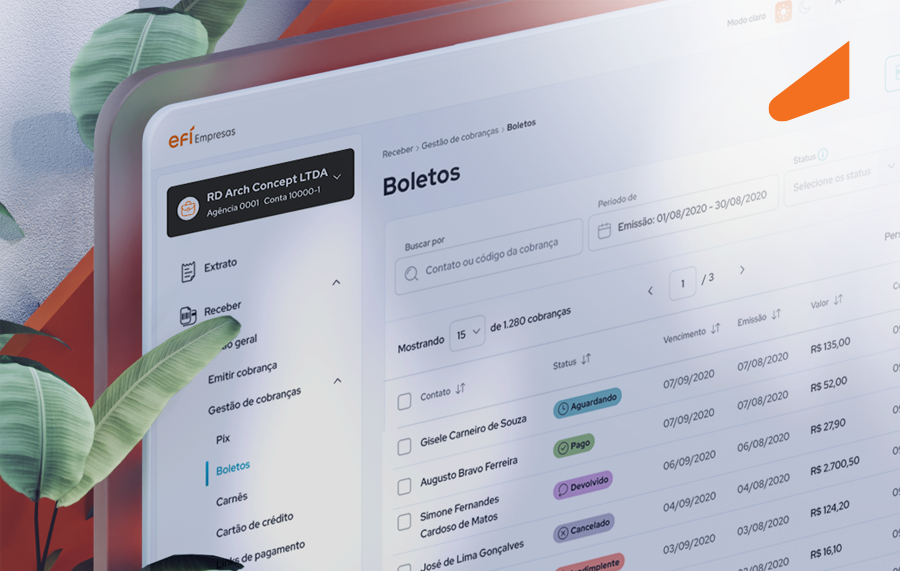

- Plataforma completa para gestão de boletos, carnês, clientes, marketplace e checkout transparente.

- Possibilidade de receber pagamentos recorrentes, assinaturas ou mensalidades.

- Funcionalidades unificadas e integradas no mesmo local, proporcionando agilidade no processo.

- Não há necessidade de passar pela burocracia de fazer contratos com bancos.

- Baixa complexidade de integração com e-commerce, tornando a implementação mais barata.

- Segurança em todo o processo de cobrança.

O que quer dizer cada campo do boleto?

Para tirar qualquer dúvida que você ainda tenha sobre o processo de boleto bancário, é fundamental entender o significado de cada um dos seus campos. Por incrível que pareça, todos aqueles números e códigos representam informações relevantes.

Por isso, vamos tratar de todos os campos obrigatórios, abordando um a um e explicando sua importância.

Sacado

É o comprador do produto ou serviço, ou seja, quem paga o boleto. Para boletos registrados, é preciso informar o CPF ou CNPJ obrigatoriamente.

Cedente

Trata-se do emissor da cobrança, isto é, quem efetuou a prestação do serviço ou a venda da mercadoria. No caso de utilização de uma Instituição de Pagamento, será o seu nome que aparecerá como cedente.

Sacador/avalista

Nome e CPF ou CNPJ da pessoa que irá receber o pagamento.

Agência e Código do Cedente

A agência varia entre três e quatro dígitos. Existem bancos que têm um dígito no número da agência. Mas, normalmente, esse verificador não é utilizado nas informações do boleto.

O Código do Cedente também é chamado de Código Beneficiário e é representado por, no mínimo, seis e, no máximo, 12 números. A quantidade depende da carteira de emissão.

Valor do boleto bancário

É o preço que custa o serviço ou produto objeto da emissão do título. Ele deve ser sempre na moeda corrente brasileira, o real.

Data de vencimento

É o prazo máximo que o sacado tem para efetivar o pagamento do boleto bancário. Então, ao ultrapassar esse período, ele fica responsável por arcar com a mora, multa ou juros resultantes do boleto. Para evitar altos índices de inadimplência, muitas empresas oferecem descontos para clientes que pagam seus boletos antecipadamente.

Antes das novas regras da Febraban, após o vencimento de um título, ele só poderia ser pago em agências da própria instituição financeira emissora.

Com a modernização das emissões e devido à compulsoriedade de serem emitidos apenas boletos com registro, o título vencido pode ser pago em qualquer banco, da mesma forma que funciona antes de seu vencimento.

Os valores de mora, multa e juros são calculados automaticamente por meio da nova plataforma de cobrança implantada pela Febraban.

Multa de mora e juros

Quando o sacado não cumpre com a sua obrigação de pagar o boleto bancário até a data de vencimento que consta no título, ele pode sofrer algumas penalidades previstas em lei.

Mora quer dizer atraso. E a cobrança permitida pelo Código de Defesa do Consumidor é de, no máximo, 2% do valor do título. Já o teto dos juros definido por lei é de 1% ao mês. Ele deve ser cobrado proporcionalmente aos dias de atraso do pagamento.

Aprenda como calcular juros e multas de um boleto

Nosso número

É como se fosse o RG do boleto, pois jamais dois boletos poderão ter o mesmo “nosso número”. Essa sequência faz parte da linha digitável, que será abordada a seguir. O número de dígitos muda de acordo com a carteira e o banco emissor.

Linha digitável

É o número que vem com o código de barras. A linha digitável é composta por 48 números, que são divididos em 5 grupos diferentes. É claro que nada é aleatório, e cada um desses algarismos tem um significado.

Considerando a leitura da linha digitável da esquerda para direita:

- os três primeiros dígitos representam o código de identificação do banco, ou seja, quem é a instituição financeira responsável pela emissão e custódia do título;

- o número seguinte ao código bancário é o código da moeda. A emissão de boletos no Brasil precisa ser feita em reais. Portanto, esse número será sempre 9, que simboliza o real brasileiro;

- os outros 25 números seguintes são considerados campos livres. Cada banco tem a liberdade de defini-los da maneira que considerar mais adequada. Normalmente, as instituições financeiras inserem nesses códigos as informações de seus clientes;

- em meio aos campos livres, existem os códigos verificadores. Eles têm a função de certificar se todos os números da linha digitável estão corretos;

- os últimos 14 algarismos são muito importantes. Eles representam o valor do boleto (não considerando possíveis descontos) e a data de vencimento. Entre esses números, os 4 primeiros representam a quantidade de dias entre a data-base (07/10/1997) e o vencimento. Quando esses dígitos são 0000, significa que o boleto não tem data de vencimento definida. Os 10 dígitos finais mostram o valor do boleto a ser pago.

Guia definitivo para emitir boleto bancário

O que observar quando se trabalha com boletos bancários?

Se você decidiu oferecer boletos bancários como forma de pagamento para seus clientes, vale a pena tomar alguns cuidados para não ter dor de cabeça.

Procure um banco de sua confiança para abrir sua conta. Converse com o gerente para entender como funciona a política de emissão e recebimento de boletos bancários oferecidas.

Da mesma forma, tenha cuidado ao procurar uma plataforma confiável e com boa reputação no mercado. Afinal, estamos falando aqui dos recebimentos de recursos provenientes do seu trabalho!

Para garantir emissões de boletos com segurança, mas sem burocracia, a melhor saída é optar por uma Instituição de Pagamento.

Para isso, você precisa realizar um cadastro, informar alguns dados do seu negócio e já poderá emitir seus boletos. Tudo isso e muito mais com excelentes tarifas!

Como começar a emitir boletos na Efí?

- Baixe gratuitamente o aplicativo de celular da Efí, disponível para iOS e Android.

- Escolha entre as modalidades de conta Efí Pro (para negócios sem CNPJ) e Efí Empresas (para negócios com CNPJ).

- Preencha os dados solicitados para realizar o cadastro.

- Pronto! Logo após o processo de abertura de conta, você estará pronto para cobrar os seus clientes diretamente pelo app ou pelo computador.

A conta Efí é gratuita e não possui mensalidade. Nela, você só paga as cobranças depois do seu cliente pagar você! Abra já a sua conta.

Agora que você já sabe tudo sobre essa forma de pagamento, entenda mais sobre o processo para emitir boletos bancários de forma simples e facilitada!

Compartilhe nas redes:

Gostou do que viu por aqui?

Cadastre-se para receber os melhores conteúdos exclusivos sobre tecnologia de pagamentos e gestão, para alavancar de vez os seus negócios.